企業の査定は、BS・PLをベースに判断される

金融機関が企業に融資を行うにあたり、必ず貸出先の審査を行い、定期的に自己査定というものが行われます。この自己査定では、貸出先の返済状況や貸出条件の変更履歴等をもとに、貸借対照表や損益計算書上の具体的な数値をふまえて、企業の返済力を判定し、追加融資に応じるか等が検討されます。

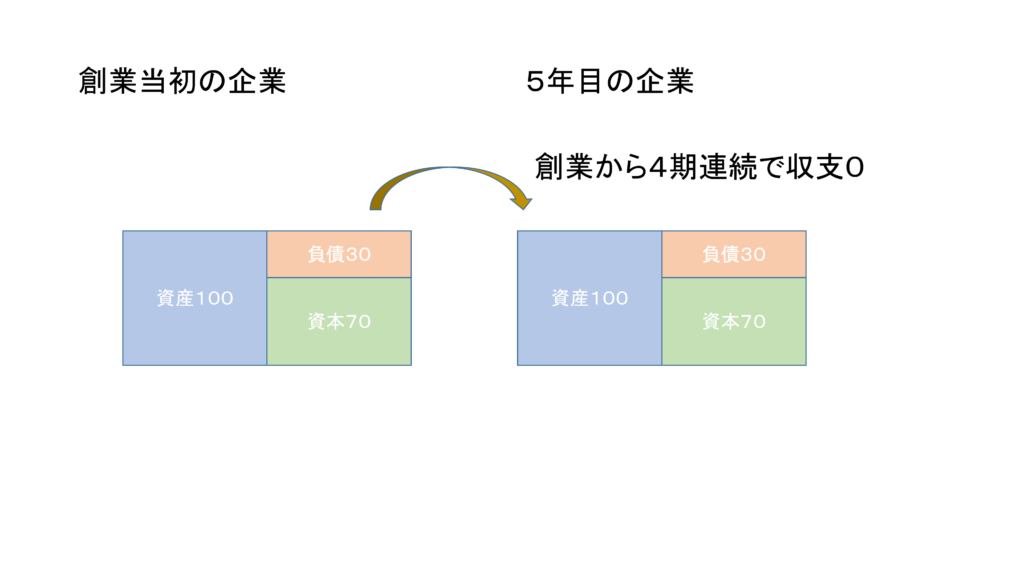

BSは同じでも、創業当初の企業と、数年活動した企業とでは中身が違う

例えば、資本70負債30で創業した企業があるとします。4期活動して、給与等諸費用を支払ってちょうどとんとんだったとして、貸借対照表上は何ら変化がありません。

しかし、創業当初の企業と、4年間事業活動を行ってきた企業の価値が同じであるはずがありません。何が異なるかというと、4年間の事業活動を経て獲得したノウハウや顧客リスト、従業員の経験を含む広義の組織体制が大きく異なります。こうしたものは貸借対照表上には現れませんが、間違いなく収益獲得につながる源泉となるものです。

人的資本への投資の重要性

現在、企業の活動報告において人的資本への投資状況の開示の拡充が叫ばれています。従業員の経験や実務スキルが向上すれば、より収益性の高い組織体制が構築でき、将来収益の向上が見込まれるため、継続的に、こうした人的資本の増強に注力しなければならないという意識が高まっています。

こうした人的資本は、外部への売却を予定しないため、貸借対照表に認識するのは困難ですが、間違いなく組織の収益獲得につながる無形資産の1種だといっても過言ではないでしょう。

無形資産の可視化による金融機関の説得

このように、企業には、貸借対照表上には現れない「資産」が色々と隠れています。顧客リスト等は、M&Aの際には、時価評価して売買価格の算定上や税務上考慮されるのですが、普段は「見えざる資産」のままです。しかし、実在する以上、確かに企業の収益獲得に貢献する以上、これを価値評価のうえ可視化して、金融機関を説得する材料とすることは可能なはずです。

そのためには、無形資産の価値評価実務、M&A実務、基礎会計理論、金融機関検査業務経験等、様々な経験や知識を総合することが必要となります。

まとめ

企業が融資を必要としているが、財務諸表上は金融機関の説得材料がない場合、こうした見えざる資産を可視化して交渉することが有効な手法となります。当研究所では、金融機関検査業務経験や、知的財産価値評価業務、M&A実務の経験のある弁護士・弁理士・公認会計士が、こうした局面において総合的に対応しております。下記よりお気軽にご相談ください。

コメント